目前台幣換美元匯率不佳,此時購買美國公債會不會有匯率損失風險?

但是不是當匯率較佳時,公債價格已上漲?

所以不論匯率漲跌,用台幣購買美國公債,成本是差不多的,謝謝。

盼各位大大解惑?感恩。

讀書讀輸人讀輸讀書人 wrote:

目前台幣換美元匯率不...(恕刪)

樓主錯很大!你用台幣買的美債ETF是投信幫我們轉成美元然後去買美債,我們看到的淨值是投信從美債價值轉換成台幣給我們看的,所以你去投信網站看美債ETF資訊時絕對會看到匯率這部分,你沒看到這個過程不代表沒發生!美債ETF的配息會這麼亮麗其中一部分拜美元續強所致

美元定存絕對不行,利息補不了匯差...放太久甚至換回台幣會倒虧,銀行的高息美元定存就是和我們對賭美元匯率,你要賺利息 銀行要賺你價差!美債不用考慮匯差問題,因為價差足以彌補,歷史記錄 利率下跌1% 美債價格漲約13%,這邊指的是政府公債非投資級和高收益債,現在匯率32.5,假設日後跌到30 跌幅7.69%,歷史不代表未來 僅供參考

jasonwang115

wrote:

美債不用考慮匯差問題,因為價差足以彌補,歷史記錄 利率下跌1% 美債價格漲約13%,這邊指的是政府公債非投資級和高收益債,現在匯率32.5,假設日後跌到30 跌幅7.69%,歷史不代表未來 僅供參考.(恕刪)

謝謝版友指正。

在下美國公債小白,上網請益。

我的疑惑是,用台幣換美金直接購買美國公債,

匯率 30.93,美債價格 103.1 和

匯率 32.64,美債價格 97.07

這樣是不是購入成本(以台幣計價)差距不大?

然若持有到到期,不論何時購入,所得到的美元金額應該一樣。

謝謝。

讀書讀輸人讀輸讀書人 wrote:

謝謝版友指正。在下美...(恕刪)

不要太早妄下定論持有到期...我之前也是,現在買美債的無非看中高息 價格低檔區,當哪天反轉上來時,那報酬會讓你持有到期的意念嚴重動搖的!你要領好多年利息才能賺到同等報酬,白白浪費很多時間價值,而且長債波動蠻大的,建議要真的有買債放著領息的心態進場,不適合每天釘盤的投資人

息高不是你看中的點嗎?息高加上經濟不錯那美元強就是必須承擔的後果,除非你能神準預測債券轉折,多數人只能抓低檔區來買,總不可能等降息後美元走弱才買吧 @@”,那時候也喪失誘因了

我個人只考慮當下債券價格和利息,匯率並不納入考慮,因為債券上漲的價差足以彌補匯差的損失

每檔債券利率高低也會影響債券價格,就算因為匯差導致買貴一點點好了,我不會因為那一點點價差而放棄,況且這個價差的變動因素很多...景氣好壞.通膨數據好壞.財政部發債多寡.突發事件等,你很難硬湊匯率和債券價格都讓你滿意,既然抱著持有到期心態 別鑽那一點點麻

讀書讀輸人讀輸讀書人 wrote:

謝謝版友指正。在下美...(恕刪)

美債價格和美元匯率之間雖有負相關性,但滾動相關係數最小不到-0.4。也就是它們之間的變化非絕對負線性且等比率變化。尤其是當利率穩定保持在低利率時(<1),美元兌台幣仍然可能保持強勢(>30)。

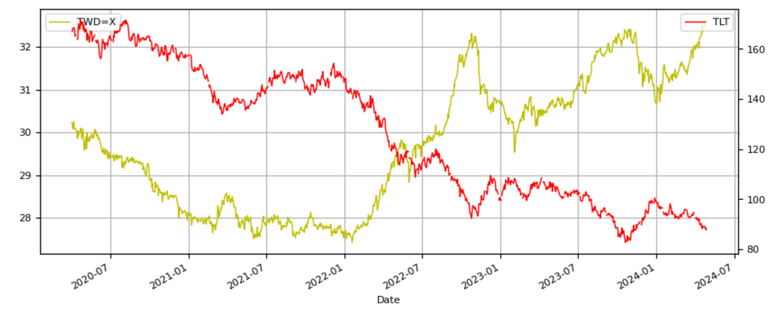

以此次升降息循環為例,美元匯率 vs TLT (20+美國國債ETF)的比較為例:

TLT vs 匯率的價格變化:

Symbol TLT TWD=X

mean 126.204429 29.678013

std 26.510802 1.513730

min 82.769997 27.423700

25% 101.699997 28.045850

50% 123.139999 29.680200

75% 149.250000 30.947000

max 171.570007 32.627300

可以看出長天期國債的變化可以超過100%(82.77~171.57),而匯率變化只有不到20%(32.63~27.43)。

匯率變化的標準差很肯定比長期公債價格變化的標準差小,也就是利率對匯率的影響顯著小於對長債的價格變化,其中原理就是債券存續期由利率和債券價格之間的直線表示(不考慮實際債劵凸性修正債券價格和利率之間的偏離),而匯率之變化非單一利率因子能解釋,之間的關係非常多,如經濟基本面、政治風險、國際貿易、資本流動、央行政策等多重因素。

你現在買的價格所對應的利率是市場期望值,已經price in了降息幅度,市場每天吸收新資訊進而產生變動,絕對比約兩個月開一次會議的FED還快反應當下局勢,市場永遠走在前面,但市場也有犯錯的時候 2023通膨數據大幅急轉直下,12月時債市價格預期最多快六碼,2024/01公告的點陣圖也才3碼,但這並不代表市場一定要跟隨點陣圖三碼,要懂市場預期這個邏輯 因為股市也是如此,後來2024/1.2.3月通膨數據不佳 經濟又火熱,市場才陸續修正回來,截至目前只預期降息不到2次,市場利率從來沒有規定要緊跟聯邦基金利率,否則何須債市 大家都比照聯邦基金利率就好了

果真FED如願只降息六碼就停住,難道你手中已price in六碼的債券就沒價差可賺嗎?不對...市場會關注數據繼續領先往下或往上,現在進場買就一定賺嗎 那也未必,如果接下來通膨數據惡化嚴重,市場認為FED會升息2碼,那市場利率會直接超越聯邦基金利率,直到市場預期升息的幅度為止

不要拿不同時空背景的走勢來判斷現在的環境,例如拿00年 08年危機來解釋現在就完全錯誤,一個是危機爆發一個是可控通膨 經濟軟著陸最佳劇本...截至目前為止還是

危機爆發時市場極度恐慌,任何借貸都是高風險,FED調降聯邦基金利率是企圖引導市場,但FED可不擔債市的信用風險,FED只擔自己買進的債券風險,這部分完全由市場機制決定

想像一下00.08年危機爆發時某企業緊急找你借錢...你做何反應?!高風險絕對要高報酬,所以市場利率絕對不會跟聯邦基金利率一樣直線上升到頂或下降到底,市場每天都在消化各種經濟數據,當風暴遠離就會漸漸朝聯邦基金利率靠攏

但一般人沒多大能力判斷未來經濟走勢,所以猜錯真的也沒啥好意外的,只要能接受當下的配息且預計未來某一天終究會降息比你現在購入的利率還低即可,然後就跟銀行借你錢一樣,放款後等收錢就對了,銀行不會每天跑去你家監控,只要不違約都沒事

內文搜尋

X