無息債的殖利率通常是

有息債殖利率+(0.015~0.022)%=無息債的殖利率

例如以今天來說20年期 無息債的殖利率=4.7% 有息債的殖利率=4.5% 差約0.2%

剛好跟我買進時同價位

如果美債再跌下去就要吃利息了

有息債和無息債的價格都齊漲齊跌的

因為它們的殖利率差都會維持再(0.15~0.22)%以內

無息債看了半年多如同有息債 沒有折價狀況

如果投資人要5年內進出的 要考慮1.5%的交易成本

若是很難掌握閒置資金部位變化大的投資人

無懸念 就建議選擇有息債就好

所以我的配置是70%無息債放20年不動 30%有息債

有幾次衝衝樂有息債 賺價差也是不錯的小賭怡情 止手癢的辦法

也小賺了20幾萬

股海蜉蝣 wrote:

想請教英大無息債風險最高 的理論基礎是如何來的 買了快一年來看 期間20年債 殖利率變化在4%~5%之間都有 期間我觀察無息債 有息債的變化都是相當貼近的 差距都保持在(0.015~0.022)%之間...(恕刪)

所有金融資產的價格基本上都是以該標的未來現金流的折現總額來定價。

有息債跟無息債的最大區別就是現金流不一樣,前者有固定現金流流入,後者沒有現金流直至到期。認真講前者現金流入(利息)可被持有人拿來再投資或花掉,其投資結果跟債券無關,而後者則是強迫再投入債券滾存。因此2者雖然年期相同然對市場利率(殖利率)的反應是不一樣的。

你不是也說" 差距都保持在(0.015~0.022)%之間",不管差距大小,它們的波動(風險)就是不一樣,無息債的反應就是激烈點。我們知道債券對利率的敏感度可以看其存續期間,同樣年限的債券無息的就是比有息的存續期間長。無息債券對利率變動反應最敏感是基本常識。

建議您去深入了解無息債券的來由,為何投行會發行無息債。基本上國庫券一年內都是無息債。1年以上無息債都是投行標購有息債後再分離利息與本金各組成無息債然後出售,例如5年有息債則可分成11筆無息債,即10筆利息跟一筆本金的無息債。

股市裡就如在賽馬群中尋找一匹獲勝機率是2分之1,賠率是1賠3的馬。

再賣不完就買一送一 終於會賣完?

重點在美債標售會不會賣不完? 本人不打狂語 就是有發生過才敢說

如同本片完全打臉這位愛托大 這次就沒賣完

開樓文已點出買美債請避開美債大量發行區間

腦哥:美元、美債與通貨膨脹的陰謀。銀行如何一點一點偷走你的錢?

腦哥稱美元與美債為龐氏騙局,余哲安:用私人負債立場討論是常見偏誤

何者為真 觀眾可思考判斷

https://abmedia.io/usd-and-usdebt-ponzi-scheme-debation

個人認為美債違約機率不高 但不得不防

美債違約的話 可能是局部暫時性資金缺口

會蔓延為全面流通性問題 美債不會全面垮台

美國必將窮盡一切資源資金管道 採取救市措施來周轉

雖不致血本無歸 但可能會協商債權 導致延後領息還本 甚至打折

所以千萬不要把所有身家單壓美債

阿呆谷 爆大量 投資人 若不了解美債真相 聽分析師 賠是必然的

美債殖率利降幅小於降息 美債殖利率降幅小於降息 美債殖利率降幅小於降息 預告在前

雖然還沒發生 但 遲早會看到 投資人一定要有此體認

再請看本片 哲哲美債馬後炮Part1 本樓半年前早已預告

川普對於美債的負面影響 我個人看法並不完全相同

正面

1.川普偏好降息 因為要做貿易戰備援底氣

(媒體大多解讀為川普選上 = 減少降息幅度)

本人並不認同 根本不是那麼回事

媒體是忘了上一任的川普 軟硬兼施逼鮑爾降息的姿態

此外貿易戰影響股市 川普最在意股市為政績

一跌就會出大招 降息救股市

2.川普是房地大亨 房地產最討厭高利率

3.川普也是石油工會的頁岩油支持者 他會開採更多原油促使油價穩定

但會不會薄利多銷就不知道

即便降息不是美債升值的保證 但機率上還是偏多看待

如果說降息不是美債升值的保證的說法成立?

那同理升息息也不能視為是美債利空的因素?

負面

1.貿易戰導致通膨升溫 牽制降息

縱使川普誓言壓制通膨 但政策看來是矛盾的

2.共和黨降經濟學 大多肥到富人稅後 國庫空虛

完全執政大總統 財政更不受監督控制

可能比民主黨 傾向發更多債

除了使債眷更易跌難漲

還有令我比較擔憂一點 會不會導致美債爆裂的

不確定面 : 關稅可能使稅收增加

但也可能導致貿易量下滑 成反效果

但一定會造成物價上漲通膨 消費者買單

明晚 美聯儲沒意外的話 將降息一碼

在降息和川普利空的拉扯下 美債有機會漲嗎

以上個人淺見 希望有先進高見不吝持續分析

提供更多面向的思考回饋

以嘉惠眾多美債投資人對美債交易方面的思考

吳嘉龍又發表獨到見解 川普是美債救星

.(恕刪)

檢視一下 吳嘉龍不容質疑?

川普是美債救星 ?

先前他自己前後互打 最後還是認了 美債陰謀論

有人說不能質疑教授 那就只好懷疑人生 懷疑錢包為何縮水

依據本樓理論預測殖利率會拉升50個基點 實際拉升75基點

準確性67% 低估的25基點 也是因低估川普效應 聲勢竄起後直到當選的影響

時間已經證明是參考本樓的理論 還是聽教授的話會賺錢或少賠?

哲哲算是我認為真的有實力實戰派之一 首選的分析師

雖然美債的大架構他不懂 所以他大方向看錯

但短兵相接廝殺 他還是有一套 在台股19500見識他神低接

我不是他的會員 但有加入他line官方 那天真的太神 接完之後再破底

他老神在在 一般人早就被嚇出場了

結果假破底就急拉 我一度懷疑他是不是內褲線

他預告美債期貨結倉日 空單將回補

目前已經看出跡象

為何不壓低結算 姑且不論背後原因

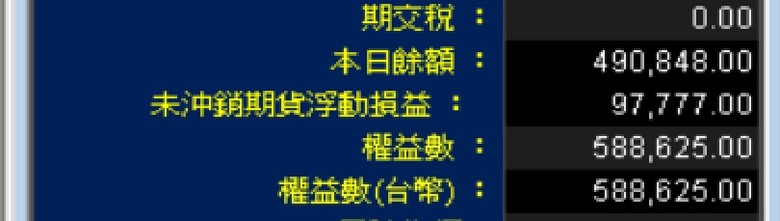

我也在破底時買了嘉信國外期兩口多單賺了13w出掉

今天開盤在國內康和買了兩口多單試手氣 目前已漲2% 帳面獲利9.8w

心臟不夠大 壓兩口 來驗證哲哲的預告 我們繼續看下去

之前太懶了 捨不得無息債1.5~2%交易成本 因小失大

因應今年美債暴漲暴跌20% 堪比股市大盤

對策是 如果下次美債又來到高點 一定要放空期指鎖住獲利

但要破前高機率 根據 川普恐荒指數 一年內應該沒機會

內文搜尋

X