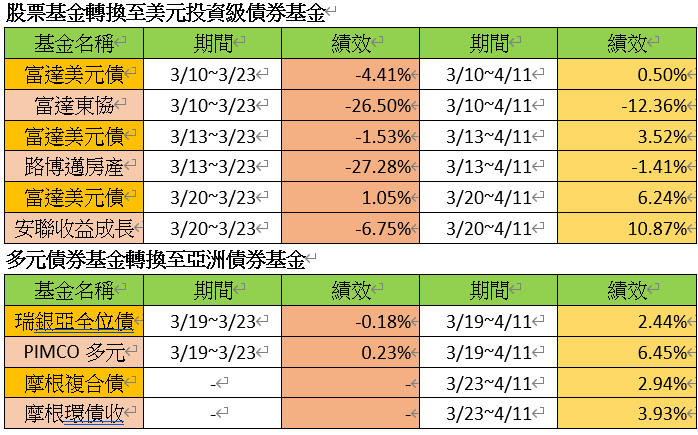

從上圖中,如果在暴跌初期(如3/10、3/13)將股票基金轉換至美元投資級債券基金(如富達美元債券基金-美元累積),確實是可以避開後續的大跌,如3/10~3/23富達東協基金跌了26.50%、3/13~3/23路博邁美國房地產基金跌了27.28%,但同時間富達美元債券基金則只分別跌掉4.41%、1.53%,另我們也會發現,經過3/23~4/11的美股大反彈,股票基金的反彈幅度相當可觀,這段時間的投資級債券基金的績效就遠不如原投資之股票基金。

如果PIMCO多元收益債券基金或摩根環球債券收益基金,遲至接近或剛好在股市最低點的3/23轉換,轉換的結果反而錯失了反彈的翻本的機會,不過誰能預知會是這種結果呢?

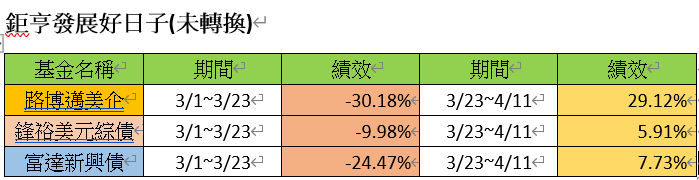

如果不轉換呢?就拿鉅亨的發展好日子專案的例子來講,股票型基金(路博邁美國多元企業機會基金T)3/1~3/23跌了30.18%(好恐怖!),但3/23~4/11又漲回29.12%,美元複合債券基金(鋒裕匯理美元綜合債券基金A2)3/1~3/23跌了9.98%,但3/23~4/11又漲回5.91%,新興市場債券基金(富達新興市場債券基金-美元累積)3/1~3/23跌了24.47%,但3/23~4/11只漲回7.73%,反彈的績效就沒那麼大。如果這個專案全數都轉成投資級債券基金,或是全數在之前贖回,顯然都不會比不轉換來得好。

當然我們也不能排除接下來幾個月市場不會再大幅回檔,單看近期股市大幅反彈就認為行情又回春,確實是太樂觀,我預期市場仍會大幅上下波動,若想避開震盪,適時提高避險基金的比重也是需要的。