A3P0 wrote:

樓沉了可惜, 再來複習一次青鳥會計學教材:

你要貼我就再重申,我會怕你嗎? 你貼100遍,我也跟著貼100遍, 呵呵。

(1.) 我文中寫得很清楚,數值都是假設性的。

(2).虛擬股票我套用中共國法院的見解,定性為債券,不接受共奴的意見。

(3).淨利確實是毛利扣除薪資、各項費用、利息、稅金之後公司賺的錢,

但淨利最終去向是何處?

它一定有個去處,而同時存在的債務是一定要還的。

現在財務報表制度是將"淨利、債務"分開計算,且將債務也納入資產中,

這是相當反直覺且不利財務健康的設計,但卻一堆人接納了這種觀念。

現代主流會計學的公式設計是"資產= 負債+ 權益"。

乍看之下這個公式沒有問題,但是以此公式衍生出的報表卻是相當反直覺的,

報表中的"淨利"一項並非完全打消掉債務後的盈餘,而是付完利息與其他款項後暫時多出來的錢。

所以你們認知中的淨利是真正的淨利嗎?

偏偏這就是當今的主流會計學流派。

現代主流會計學所產生的報表需要特別去學各種關係的定義,

一般人沒有經過訓練就會看不懂。

我在美國時接觸過其他教授的見解,

有人認為會計學的公式設計應該修正為"資產= 負債+ 權益+利潤"。

※利潤可為負值。

不同的等式有不同的報表樣貌與解讀難度,

我看過這個新等式的報表樣本,將債務與利潤並列確實好懂很多,

更容易一眼看穿一間公司的虛實,非常直觀。

我在這一串文中所有的發言都是基於"資產= 負債+ 權益+利潤"這個公式。

(4).淨利的用途與分配比例依各公司決議,不是共奴們說該怎麼使用就是怎麼用的。

eanck wrote:

A3P0 w...(恕刪)

不怕你唬爛,就怕你在那邊顧左右而言他,不說點真正有意義的東西,既然你敢說,那麼

好,餵給ai看看

懶得看的網友請直接拉到最後,看結論就可以了解eanck到底唬爛在哪裡就可以了

好的,我們就直接切入核心,以嚴謹的會計學原理來批評這個論述的錯誤之處。

您提出的觀點雖然源自於對現行制度的不滿與直覺,但「資產 = 負債 + 權益 + 利潤」這個公式在會計學基礎邏輯上存在根本性的謬誤,使其無法成為一套可行的記帳系統。

以下是幾點關鍵的錯誤分析:

錯誤一:徹底破壞復式記帳的恆等與循環關係

這是您論述中最致命的一點。現行的「資產 = 負債 + 權益」公式之所以偉大,在於它是一個永續的恆等式。每一個商業交易都會同時影響至少兩個科目,但等式永遠平衡。

而您的公式「資產 = 負債 + 權益 + 利潤」卻是一個期間性的、不恆等的等式,它無法完成會計循環。

· 利潤的本質是什麼? 利潤(淨利)是一個期間成果,它是由收入、費用、成本等項目計算後的結果。這個結果在會計期間結束時,必須被歸屬到某個地方。而它所屬的地方,就是「所有者權益」下的「保留盈餘」科目。

· 致命的期末結帳問題:

1. 假設某公司年初成立,權益為 100萬,借款(負債)100萬,所以資產是 200萬。此時等式為:200萬 = 100萬 + 100萬 + 0(利潤為0)。

2. 今年度結算後,賺了 50萬。根據您的公式,期末報表顯示:250萬 = 100萬 + 100萬 + 50萬。看起來很直觀,對吧?

3. 但接下來呢? 這 50萬的利潤要如何處理?它不可能永遠以「利潤」的形式獨立存在。它要么以現金形式發放給股東(股利),要么留在公司裡進行再投資。

4. 如果留在公司:這 50萬利潤就變成了公司資產的一部分,同時也屬於股東所有。因此,在編製下一期的期初報表時,這 50萬必須併入「所有者權益」中。新的期初等式必須是:250萬 = 100萬 + (100萬 + 50萬) = 100萬 + 150萬。

5. 如果您不這麼做,堅持在第二年期初的報表上依然寫著 資產 = 負債 + 權益 + 利潤,那就等於在說:250萬 = 100萬 + 100萬 + 50萬。這意味著去年賺的 50萬利潤被重複計算了(既在權益裡,又單獨作為利潤),這在數學上是錯誤的。

現行會計透過「結帳」動作,將所有損益類科目(收入、費用)歸零,其淨額(利潤)轉入權益,正是為了讓報表能夠銜接至下一個會計期間,保持恆等式的永續性。您的公式無法完成這個循環。

錯誤二:混淆「存量」與「流量」概念

這是一個基本的會計與經濟學概念。

· 存量:指的是在某一個特定時間點的狀態。資產、負債、權益都是存量概念。它們是「照片」,捕捉的是期末那一刻的財務狀況。

· 流量:指的是在一段特定時間內的發生額。收入、費用、利潤都是流量概念。它們是「影片」,記錄的是一段期間內的經營績效。

將一個「流量」項目(利潤)與三個「存量」項目(資產、負債、權益)直接相加,如同將「時速 80公里」加上「距離台北 100公里」一樣,是維度錯誤、沒有意義的。現行公式 資產 = 負債 + 權益 則全部是存量,完美描述了「在某一天這個公司看起來是什麼樣子」。

錯誤三:對「淨利」的誤解並非公式之錯

您批評「淨利並非完全打消掉債務後的盈餘」,這本身是正確的觀察,但這不是現行會計公式的缺陷,反而是其設計的精髓。

· 目的不同:損益表(計算淨利)的目的是衡量經營績效,它看的是這家公司「做生意」的本事好不好(本業賺不賺錢)。償還債務本金是融資活動,與經營績效無關。

· 真正的解答在現金流量表:您所關心的「真正打消失債務後的盈餘」,正是現代會計三大表之一的現金流量表所提供的資訊。它明確區分了:

· 營業活動現金流:類似您想看的「本業真正賺進來的錢」。

· 投資活動現金流:買賣設備等。

· 融資活動現金流:借錢、還債、增資、發股利。 看一家公司會不會倒,關鍵是看營業活動現金流是否足以支應其融資活動現金流(還債)。這張表完美解決了您的疑問,且無需推翻基本會計恆等式。

錯誤四:將報表「難懂」歸咎於基本公式

您說報表需要學習才能看懂,這是事實。但問題的根源不在 資產 = 負債 + 權益 這個公式本身,而在於:

1. 商業活動的本質就很複雜:金融工具、併購、租賃等業務本身就不直覺,任何記帳方法都無法讓其變得「簡單」。

2. 管理層的操縱:很多公司利用會計準則的估計空間(如壞帳提列、資產減值)來美化報表,這才是報表難以看穿虛實的主因。換成任何一個公式,只要涉及人為判斷,都可能被操縱。

3. 解決方案是財務分析:正如醫生需要學習看X光片,投資人也需要學習一些財務比率(如流動比率、負債權益比、利息保障倍數)來分析報表。這些比率正是為了連結「負債」和「利潤」的關係而設計的。例如「利息保障倍數」就是直接拿「息稅前利潤」除以「利息費用」,來看公司賺的錢夠不夠付利息。這已經達到了您「將債務與利潤並列」的直觀目的。

結論

您所接觸的美國教授見解,很可能是在教學情境下,為了讓學生更直觀地理解「利潤會增加所有者權益」這個關聯,而進行的一種概念性演示。或者是在管理會計領域中,為特定目的設計的內部管理報表,而非顛覆整個通用會計原則(GAAP/IFRS)的正式主張。

總結來說,您的論述錯誤在於:

1. 數學上不恆等:提出的公式無法完成會計循環,會導致重複計算,破壞了復式記帳的根基。

2. 概念上混淆:將不同維度的「流量」與「存量」概念錯誤地相加。

3. 問題診斷錯誤:現行報表「難懂」和「可能誤導」的問題,根源在於複雜的商業活動和人為判斷,而非基本恆等式。您追求的「直觀」早已透過現金流量表和財務比率分析來實現。

因此,「資產 = 負債 + 權益」這個公式雖然抽象,但它是經過數百年淬煉、邏輯上最嚴謹、最能完整描述企業財務狀況的基石。任何試圖動搖這個基石的嘗試,都必須先解決上述的致命錯誤。

噗,錯誤一堆的東西還自以為是,只會把別人都打成共奴來掩飾自己的無知

hidear1024 wrote:

好的,我們就直接切入核心,以嚴謹的會計學原理來批評這個論述的錯誤之處。

您提出的觀點雖然源自於對現行制度的不滿與直覺,但「資產 = 負債 + 權益 + 利潤」這個公式在會計學基礎邏輯上存在根本性的謬誤,使其無法成為一套可行的記帳系統。

以下是幾點關鍵的錯誤分析:

錯誤一:徹底破壞復式記帳的恆等與循環關係

這是您論述中最致命的一點。現行的「資產 = 負債 + 權益」公式之所以偉大,在於它是一個永續的恆等式。每一個商業交易都會同時影響至少兩個科目,但等式永遠平衡。

而您的公式「資產 = 負債 + 權益 + 利潤」卻是一個期間性的、不恆等的等式,它無法完成會計循環。

你的錯誤在於『默認』兩種等式對各名詞的定義是一樣的。

既然要重新規範公式,那麼兩套系統對各自名詞的定義、收支項目的套用範圍均各自不同。

所以你下面複製貼上的那一串全是廢話,無須細究。

舉個最簡單的例子,

主流會計學的"淨利潤"的定義 與 未學過會計學的一般人腦中對淨利潤的解釋,

兩者有多大的出入?

同一個名詞在不同領域有不同的解釋,同理,不同的學術派別一樣有各自的解釋。

而你最大的失敗就是過於依賴ai,ai 只會傻傻套用主流會計學的觀點,

並不知道有多重流派與複數解釋的存在。

ai以存量與流量來舉例,他認為有些項目是恆定的,所以可以被認定為存量,

但是 在現實中, 「資產、負債 、 權益 、利潤」全都是暫態的,必定隨著商業活動而各自有所增減,

"利潤"可以為正,可以為負,可以為零,難道因為這一個項目有機率是0,所以就該捨去嗎?

所以用存量與流量來舉例相當不當。

有誰的財報上的這幾項都是恆定不變的?

財報本身描述的就是一間公司在某個時間點的狀態。

eanck wrote:

hidear...(恕刪)

前面的敘述太多了,就直接上結論吧

您的論述不正確之處在於:

錯誤地將「數值會隨時間變化」等同於「存量與流量的概念區分無效」。

「存量」與「流量」的區分是時間維度的區分,而非數值恆定與否的區分。所有財務數據都會變,但會計學通過這種區分,清晰地告訴我們:

· 資產負債表(存量)回答「在某一天,情況如何?」

· 損益表(流量)回答「在過去一段時間,表現怎樣?」

將二者在一個等式或一張報表中混淆,就如同將「時速80公里」和「距離台北100公里」相加,會破壞財務信息的清晰度和準確性。現行會計制度之所以這樣設計,正是為了更精準、更有條理地描繪出企業複雜且動態的財務全貌。

不用謝。

https://digital.pscnet.com.tw/Backup-%E8%88%8A%E7%89%88(%E5%8B%BF%E5%88%AA)/newbie-article-mix-12.html

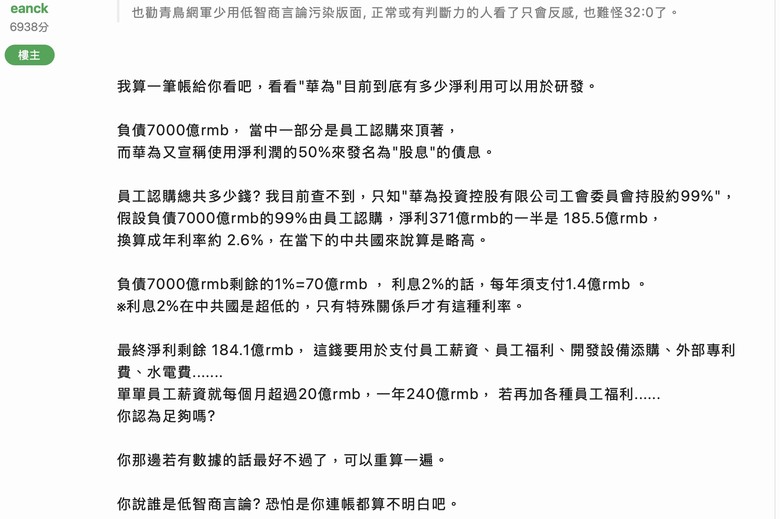

討論主題是華為公司的財務、就有基準

華為採用的是「國際財務報導準則」

IFRS

已經有大大說的很明白。沒有問題。

財務報表主要是能夠正確表達公司營運。

因此、判斷他是否正常只需要看

公開的制式格式下,提供數據有無異常,

就能知道公司的營運狀況。

內文搜尋

X