儲蓄險有許多功能,但大多數人,如同你我,都把他當作理財工具的一種,為了簡單秒懂儲蓄險能為你帶什麼好處,在這介紹一個報酬率計算工具,IRR,輸入你每年可存入的金額,跟期滿可得金額,就可以算出,年化報酬率是多少,看完這些,A957煉金小二真的傻了,原來民眾這麼容易滿足!

儲蓄險是什麼

保險公司跟郵局出的保險商品一種,保險專業術語分類,有可能是

1. 年金保險,約定時間內,每年可領一筆錢

2. 生死合險,期滿後可領生存保險金(還本險)

3. 解約後一次領回保單價值金,有符合理賠條件時,如死亡或一級失能等,可理賠保額。

繳費幣別:台幣、美金、澳幣、人民幣。

繳費期間,市場主流有躉繳(1~2年期)、6、10、15、20年期不同,依照個人需求去選擇。

給付方式:增額型、還本型,混合型

儲蓄險其他優惠折扣方式(以每家保險公司規定為主)

高保費折扣

續期轉帳1%

由於是傳統性商品,月繳跟年繳的保費成本不一樣,年繳12萬保費,換成月繳是 10560,但享有的保險利益都是一樣的,如果你是月繳儲蓄險保費,會侵蝕到你預期的利益。

預定利率,是說保單一開始送審時,以哪種利率精算。

宣告利率,可以變動的,有很多種因素會變動,通常保險公司在儲蓄險DM上會也行,時間間隔是多久宣告一次,但在這個底下還會有一個最低保障,再低也不能比預定利率還低。

利率跟回饋金、累積保價金等有關,複利或單利是跟保額還是保費,兩者差距很大,用消費者語言來說,直接影響到你購買儲蓄險的保險金。

以上這些都是會影響儲蓄險的無形原因,但對一般民眾來說,並不是那麼好懂。

其實,對於消費者來說,簡單跟你說,一年存多少錢,滿期六年,還是十年後,有什麼保險利益,知道這些就夠了,這部分就需要用IRR來看,比較不同理財計畫,評估風險變動後,看看哪個可以接受,並且IRR比較高,選他就好。

儲蓄險停售效應

這波2020/07停賣儲蓄險效應,是政府希望保險公司能回歸保障面,少用存錢觀念去替換調儲蓄險的好處,在保險業務好朋友口中,就是現在不買,以後保費會更貴,儲蓄險的效果更不好。

而這波應該也不是叫停售,而是叫做漲價比較適合,因為IFRS17關係,台灣目前22家保險公司,將在2020/07過後,新上架的儲蓄險,台幣儲蓄險利息約剩1%,美元儲蓄險利息剩1.5%。跟過去舊儲蓄險IRR(計算報酬率公式的一種)有2%~4%,差了快一倍,翻成白話是說,想要領到相同利息,一是保費要增加,二是年期要變長。

以往保險公司跟郵局的主力儲蓄險商品多是6年期,忍一忍大多數人都會繳滿保費,對於保險業務來說,等於少了一個大眾化簡單銷售的商品,對於客戶來說,,只是想要找一個存錢簡單不用思考的商品,但最重要的一點,

為何選擇規劃儲蓄險?

卻沒人去思考這一點,假設每個理財計畫都有一個目標,你應該先問目的地在哪?再決定要用什麼交通工具到達,現在大多數的銷售模式,先賣給你交通工具,你自己決定要去哪?

儲蓄險優缺點

優點

強迫儲蓄

滿期可有錢

死亡時,可理賠比保費高一點

缺點

繳費不能中斷

少數能擊敗通澎

提前解約,損失很多

收入不能中斷

年繳才划算

佔去保障性保險的預算

這裡是以消費者立場出發,好處總歸一句話,『不花腦筋比定存好』。

以保險業務出發的話,好賣、容易溝通、不用服務。

但人生有許多不可控制的風險,如無薪假、生大病、其他地方需要用錢等,都可能造成收入中斷,對於上班族來說,有太多不可控制因素在其中,不太建議購買儲蓄險。

不同族群訴求,也許會超過儲蓄險優缺點,如高資產客戶,節稅需求等,是改用資產配置的觀念去規劃儲蓄險,當金額夠大時,如每年一百萬以上,又有不同收入來源,適當把一部份的預算,合理分配到低風險的規劃上,這也是市場上理財顧問CFP建議的方向之一。

選擇儲蓄險最重要的是,IRR(內部回報率)

儲蓄險大大小小來說,要注意的點有很多,公司經營狀況、保單內容設計、其他優惠、保險業務交情等,在此先不討論,先抓住一個重點,要存錢,就是要看報酬,IRR就是計算投報率的一種公式,不管你拿到的是哪一家建議書還是公司DM,全部都輸入EXCEL好好算一算,看看交情是否足夠把利息差距無視。

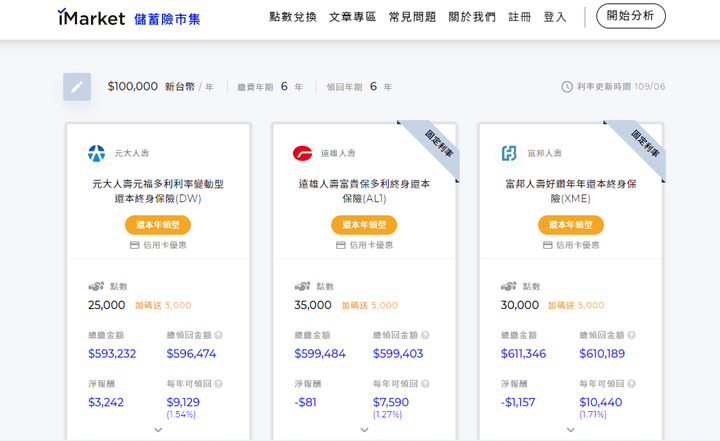

先上網查一下,可以線上比較儲蓄險商品的,有 儲蓄險市集,TRIPLE-I,在下面先以TRIPLE-I網站找到資料為例,外幣、台幣各選一張,以六年期為比較基準,大概計算IRR。

接著去保險公司官網,找DM內容試算

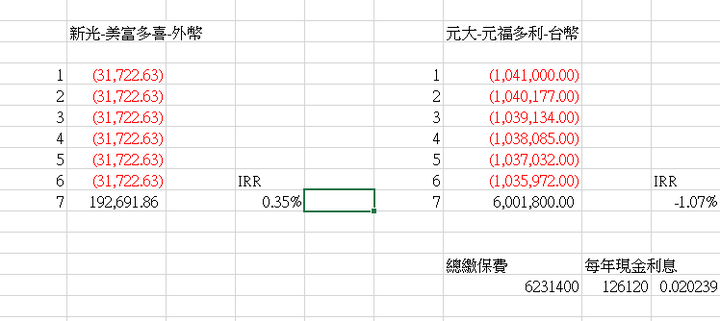

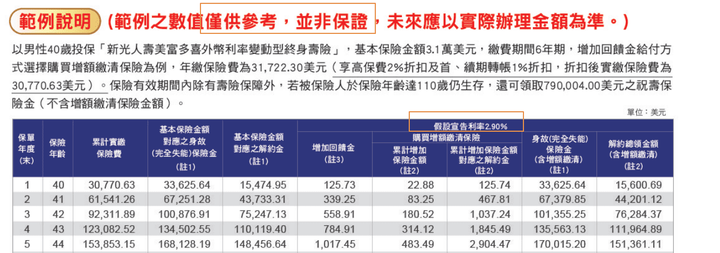

以新光人壽美富多喜外幣為例

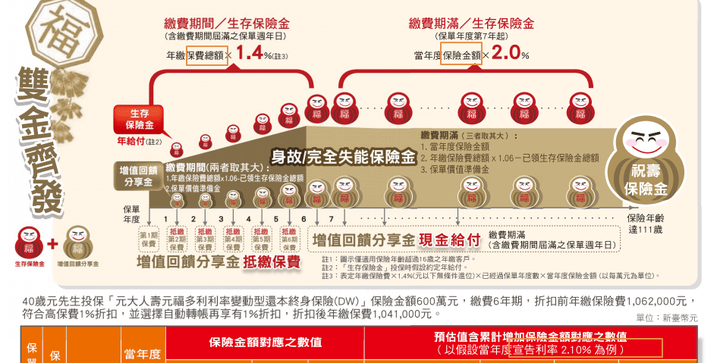

以元大人壽元福多立台幣為例

把上面兩張DM內容輸入IRR試算表

六年期,元大IRR還是負的,但主要是滿期之後,每年都有生存保險金12萬跟增值回饋分享金(變動),在這邊先以DM上的為主。

計算滿期後,簡單計算,滿期之後,總繳保費跟生存保險金的關係,約是每年固定2%單利。

保險官司儲蓄險DM上,有許多需要注意的細節,如下面事項

算了那麼高興,結果你跟煉金小二說宣告利率是假設的,叫人相信保險公司績效都很好,保險業務不就要順便附上一下保險公司過去十年的財報,順邊幫人做一下投資簡報,分析公司競爭優勢。

這家比起上一家比較有良心,假設宣告利率只有2.1%,但是每年通澎有1~3%,不也是一樣在那邊廝殺,還本回饋方式有幾種不同,叫人不好算IRR,金雞蛋在怎麼多顆,市場價值還不是一斤多少錢?換湯不換藥!

宣告利率是會變動的,也會有系統性風險,請看新聞報導-調降宣告利率。

選擇哪家儲蓄險比較好?推薦是看IRR高?還是資產配置用?

在保險業務的話數包裝下,大多在假設條件下,給你的選擇,如

買六年還是十年的?

一個月一萬?還是一年XX萬?

人的反應就是這麼好玩,多數人沒有去從立體面去思考,除了儲蓄險外,是否還有其他選擇,如指數型ETF定期定額投資法,每年無形減少的實質購買力(通澎),每年物價指數都會慢慢上升,換成通澎率,約有1~3%,IRR沒有在3%以上,基本上都是投資心安的安慰劑。

參考資料:行政院主計處-物價指數跟通澎統計

從IRR來看,多數上班族、小資族,想要存累積資產,應該要思考別種投資工具,不然你在儲蓄險上,只是滿足自己的成就感,其餘並無太大幫助。

對於高資產族群來說,挑選IRR比較高的,每年固定有生存金可以還本,或是保單價值準備金可以增值,對他們來說是資產配置的一環,把資金分配的不同資產去分散風險,才不會有單壓一門的重大損失。

話說這麼多,可是最近都一直有保險業務好朋友來上門推銷,說再不買就來不及了,之後都買不到了,這時教你一招,你就把IRR表格輸入下來,跟他說,

儲蓄險就是要看IRR,你家的太低

這招對單一公司很有用,但對保經業務沒用,因保經有太多家可以選,所以要跟保經的用另外一套,

根據2010開始,每月定期定額買00500,報酬遠勝儲蓄險

投資當然會有風險存在,無法像儲蓄險那樣保證,但一個(儲蓄險)是永遠跟通澎率(1%~3%)廝殺,另一個(0050)卻有機會可以勝過通澎,選哪個?希望是由你自己作主~

常見儲蓄險IRR試算表下載

進入後,可點由上角 下載,自行輸入數字試算IRR