我認為,要從交易中賺到真正的大錢,只有兩條路。

一個「主觀交易的極致」-學習黃毅雄的操作方法,要擁有總體經濟涵養,在此基礎上配合「型態」建立部位。此外,許多大型的避險基金也都是用宏觀經濟的方式操作。(參考好書:避險基金交易秘辛)

另一個是客觀交易的極致-程式交易。例如:去年獲利僅次於索羅斯的文藝復興基金http://www.wretch.cc/blog/phigroup/16241847,即是一例。

這兩個極端是完全不同的路。也是我不斷在研究的兩個領域。

不論如何,這兩條路所追求的東西都是一樣的:夏普值極大化。

以下是在網路上查到的定義:

「夏普指標(Sharpe Ratio)=(平均年報酬率-無風險利率)/平均年波幅(年標準差)。

所以,要追求夏普值極大化有兩條路:

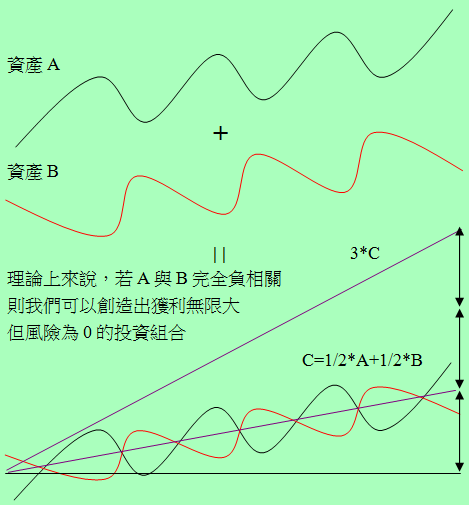

一條是將分子的報酬率加大,但好的策略實在是可遇不可求,這是主觀交易的難處。另一條路是把分母的標準差減小,這就是世界上唯一免費的午餐,可以借由程式交易來完成。這很好理解,如上圖:

你並沒有做任何特別的事,只是把不同的菜炒在一起。整體的波動率(風險)就下降了。於是你可以把槓桿倍數加大,把波動率加大到你可以承擔的地步。於是你在相同的波動率下,可以得到更高的報酬率。

理論上,如果可以找到完全負相關的組合,槓桿就可以放到無限大,賺取無限倍的財富。這是這個理論最吸引人的地方。

程式交易就是在做這件事情,我們只要簡單的追蹤趨勢,嚴守停損即可,不追求更高的報酬率(分子),報酬率合理即可。另外,做多資產、多策略的分散,不需要太多的努力就可以降低波動率(母子)。

資金控管-延伸閱讀

2010.01.28 精算成本(十) 蒙地卡羅模擬4/Job-投資組合的神奇之處與實例-金錢和時間都應該留給漂亮女友

2010.01.21 精算成本(九)-蒙地卡羅模擬3/Job-連虧的展示,順勢而為的宿命,小額投資者的宿命2

2010.01.15 精算成本(八)-蒙地卡羅模擬2/Job-連虧的展示,順勢而為的宿命,小額投資者的宿命

2010.01.01 精算成本(七)-連虧的展示/Job-財務工程-用EXCEL,15分鐘學會蒙地卡羅模擬

2009.12.23 精算成本(六)-槓桿與停損/Job-我問你,停損要設總資產的幾%呢?

2009.12.11 精算成本(五)-槓桿/Job-交易,差一點差很多. 少女時代也會變成中年時代?!

2009.12.03 精算成本(四)-實際上我期貨出手一次的成本/Job-手續費、稅、滑價

2009.11.26 戴子郎的博弈十誡與下注十要/Job

2009.10.08 資金控管-我與當沖高手的對話3/Job-答案公佈

2009.10.02 資金控管-我與當沖高手的對話2/Job-賺錢的關鍵是什麼呢?

2009.10.01 資金控管:我與當沖高手的對話1/Job,待續…

2008.10.22 資金控管系列-停損的真義/Job

2008.08.28 精算成本(三)/Job-對帳單分析

2008.08.27 精算成本(二)/Job-Tradestation程式交易

2008.06.27 不停利,必自斃/Job

2008.06.23 精算成本(一)/Job

2008.06.17 心態-絕對停損!/Job

2008.05.30 停利的藝術/Job

2008.04.25 Parkson老大的程式交易與資金控管/Job

2008.02.15 國外期貨資金控管技巧(三)/Job

2008.01.30 國外期貨資金控管技巧(二)/Job

2008.01.30 國外期貨資金控管技巧/Job

附件:

數學大師在華爾街大顯神通

世界級數學大師詹姆斯.西蒙斯,管理規模五十億美元的Medallion對沖基金,自八八年成立以來,年均報酬率高達三四%。西蒙斯最近籌設一支規模可能高達一千億美元的基金,震驚華爾街,這是整個對沖基金業資產規模的十分之一!

你可以想像七十名擁有數學及物理學博士頭銜的人,坐在華爾街金融辦公大樓盯著電腦螢幕,進行套利、投機或避險交易嗎?

這不是時空錯亂,「文藝復興科技公司」(Renaissance Technologies Corp.)雇用了七十位數理博士,研發出一套精細複雜的數學模型,緊盯全球各項經濟指標、商品及證券價格變化,無論是做多或放空,隨時掌握時機出手。

運用數學模型 電腦運算選標的報酬率驚人

這家數理專家雲集的公司,正管理全球最賺錢的對沖基金——Medallion Hedge Fund,由世界級數學家詹姆斯.西蒙斯(James Simons)擔任負責人。

以電腦運算為主導,在全球各種市場上進行短線交易,是「Medallion基金」的成功祕訣。

Medallion基金利用數學預測模型,對一堆投資標的如股票、債券、貨幣、商品、選擇權等進出套利。新成立的「文藝復興法人股票基金」將採取截然不同的運作策略:偏重於投資美國股市、持有時間會超過一年。

從數學天才變身成為華爾街億萬富翁,西蒙斯被譽為「地球上最好的基金經理人」。

西蒙斯領導的Medallion基金,規模五十億美元,自一九八八年創立以來,年均報酬率高達三四%,在業內傲視群雄,堪稱表現最佳的對沖基金。就算大名鼎鼎的索羅斯(George Soros)量子基金(Quantum Fund),同期年均報酬率也只有二二%,而標準普爾五○○(S&P 500)指數同期的年均漲幅,才只有九.六%。

事實上,這個報酬率已經扣除了五%的資產管理費,以及四四%的投資收益分紅等費用。西蒙斯收取的這兩項費用,是對沖基金平均收費的兩倍以上,○四年光是佣金就賺進五億美元。

數理專家做投資 發現貨幣交易中有特定規律

西蒙斯畢業於麻省理工學院數學系,獲柏克萊加州大學數學博士學位後,返回麻省理工學院、哈佛大學和紐約州立大學石溪分校數學系任教。

西蒙斯和中國著名數學家陳省身教授合作發現的「Chern-Simons幾何定律」,成為理論物理學的重要工具。此外,西蒙斯曾擔任普林斯頓大學國防研究學院的密碼破譯專家。

在數學領域工作十五年、數學研究正處於高峰時,西蒙斯轉入金融界,開始創立私人投資基金,目前是世界上最賺錢對沖基金的負責人,○三年在華爾街投資經理人薪水排行榜上高居第三。

西蒙斯說:「有些交易模式並非隨機,而是有跡可循、具有預測效果的。」於是他發展出一套運用統計方法建立風險投資的數學預測模型,創下驚人的投資報酬率。

西蒙斯說,過去的選股方式,既能讓人變成一夜英雄,也能在翌日把人打回原形。「大多數時候,選對股不過是幸運而已。」他說:「數學模型可以降低風險,也能減少日復一日的惡化。」因此,交易行為不應是一種人為判斷,而應是複雜精細的電腦計算模式。

西蒙斯剛開始從事投資工作時,也是仰賴個人判斷作決策。直到有一天,他從貨幣交易中發現特定的規律,建立出一套預測貨幣走勢的數學模型。從此,他變成一位「模型先生」。

黑箱作業 所有投資策略演算法都保密

從冰冷的數學家化身為炙手可熱的基金經理人,西蒙斯憑著獨創的數學投資模式,創造了前所未有的成就。這套數學家式的繁複運算模式和分析方法,華爾街一般財經背景的基金經理人根本無法企及。

西蒙斯喜歡聘用數理專家,公司背景完全和華爾街沾不上邊。

這些來自數學、物理學、天體物理學、統計學等領域的專家,運用量化策略,從龐大的市場數據中抽絲剝繭,找尋統計上的關係,找到預測商品、貨幣及股市價格波動的模式。

華爾街雖然也有其他對沖基金,採用了相同的策略,卻遠遠不及Medallion基金那般成功。

不過若想要進一步了解西蒙斯的數學投資模式,恐怕是妄想,因為西蒙斯對於基金內部操作保密到家!

目前文藝復興科技公司基本上是「黑箱操作」,同行和投資人無從得知西蒙斯真正採用的演算法和交易策略,工作人員則發誓要保守祕密。

西蒙斯從來不雇用華爾街分析師,他身邊圍繞著一群「怪胎」。文藝復興科技公司有一百四十名員工,其中三分之一擁有數理博士學位,大部分是西蒙斯的學生。

這群「超級怪胎」的專業領域千奇百怪,包括天體物理學、數字理論、電腦科學、計算語言學等。「我們不雇用商學院學生,」西蒙斯表示,目前公司只有一位金融博士,「我們只聘請數理人才。」

西蒙斯行事低調,鮮少與媒體接觸,遠遠不如巴菲特那麼有名,甚至許多華爾街同行也未曾聽過他的大名,但他卻是一張不能被忽視的王牌。

千億美元規模 新基金成立計畫引起金融圈騷動

最近,西蒙斯揚言要設立一支規模高達一千億美元的基金,相當於全球對沖基金行業資產規模的十分之一。此語一出,立即在金融圈引起騷動。

這支由數學家和物理學博士共同開發的基金,叫作「文藝復興法人股票基金」(Renaissance Institutional Equities Fund),從去年十月創立以來,短短三個月即已集資四十億美元。

許多基金經理人都發現,當管理的資產過於龐大,對沖基金要想實現高於業內平均水準的報酬率就愈來愈難;但西蒙斯卻想驗證數學模型適用於任何規模的基金,他到底是對沖基金的異數?還是會步入LTCM(長期資本公司)的後塵?華爾街和數學界都等著看。(更多精采內容,詳見《今周刊》第479期)

附件二:

2008年最賺錢避險基金經理人

下列資料來源:法人投資雜誌《Alpha》

1 希蒙斯(James Simons)

文藝復興科技公司

25億美元(847.9億元台幣)

2 鮑爾森(John Paulson)

鮑爾森公司

20億美元(678億元台幣)

3 阿諾(John Arnold)

半人馬座能源公司

15億美元(508.5億元台幣)

4 索羅斯(George Soros)

索羅斯基金管理公司

11億美元(372.9億元台幣)

5 戴利歐(Raymond Dalio)

橋水公司

7.8億美元(264.4億元台幣)

文章來源:http://www.wretch.cc/blog/phigroup/16251877