先說結果:

成交價格 89.935 +佣金0.1 = 90.035, 到期殖利率 = 5.07%

買10張(面值千$), 總成本: 10x1000x90.035% + 前手息3.3= 9006.8

2026/2/8 債券到期總收入: 本金10000+債息10000x0.7%x2.5=10175

換算為年複利: (10175/9006.8) ^ (1/(2+169天/365天) ) - 1 = 5.076%

再回頭來整理一些心得.

1, 購買管道: 海外債券可以透過 a.國內銀行 b. 國內證券公司 c.海外券商

- 成本:

- 國內銀行: 以富邦銀行為例, 包含以下費用加總, 至少3.5%, 最多4.9%。

- 申購手續費: 1.25%(債券到期日2-5年) ~ 1.75%(債券到期日>5年)

- 信託管理費: 每年0.18%(最長收取5年)

- 通路服務費: 約2.25%, 隠含在債券報價

- 國內銀行: 以富邦銀行為例, 包含以下費用加總, 至少3.5%, 最多4.9%。

-

- 國內證券公司: 以富邦證券為例, 費用約3.5%, 隠含在債券報價內。

-

- 海外券商: IBKR收取約0.1%面值的手續費, 相當於每張債券$1, 目前還沒看到其他費用

以海外債券殖利率只有4%~5%而言,在國內購買要多付3~4%的成本, 比重實在太高, 不知道國內的銀行及券商那來的底氣收取這麼高的費用?

- 債券種類:

- 風險:

另外, 如果透過海外券商購買, 最大的風險是購買者本身意外身故, 到時如果債券未到期要賣出, 或是資金要匯回台灣家屬, 處理上可能相當麻煩。IBKR要求帳號所有人要增加”受信任連絡人”的資料做為應變, 不過要是真的遇到身故狀況, 實際要如何處理, 有人可以說明嗎?

我的建議是年紀較長的投資者, 以安全為主要考量, 選擇在國內券商購買即可。

2,海外券商比較: 因為我只有firstrade 與 IBKR的帳號, 就以這兩家做比較。

- firstrade免收手續費, 但是報價明顯偏高。IBKR即使依賣方市價成交, 加上手續費, 總成本還是比firstrade低, 而且差距是有感的。以這次購買apple公司債為例, 同樣的時間點在firstrade下單的總報價是$9045, 比IBKR的$9007多了$38, 相當於高了0.42%。

- 操作介面: firstrade 較容易上手, IBKR最好從網路找教學文章以節省學習時間。

- firstrade入金10000美元以上有匯費$25補助, 出金則要收取出25元手續費, 另外銀行的匯費也要自行吸收。IBKR入金沒有匯費補助, 但是出金免手續費, 且每月可以1次免匯費。

- firstrade 帳戶總資產超過$25000, 可以申請Firstrade提款卡: Visa 簽帳金融卡,它兼具了提款卡與消費扣款的功能。

- 中文介面: 雖然兩家都提供中文頁面, 但是建議還是要有一定程度的英文閱讀能力, 因為有些商品及市場資訊只以英文呈現, 此外, 有些中文頁面翻譯不太順暢,還是要轉為英文頁面來閱讀, 才不會不知所云。

- 安全性: 我認為兩家都沒問題, IBKR是Nasdaq掛牌的上市公司, firstrade則成立超過35年, 相當穏定。不過以嚴謹度而言, IBKR採行較嚴格的管控, 每次登錄一定要用指定的手機門號驗證, 雖然比較麻煩, 不過帳號也更安全。

- 客服: 兩家都提供中文電話客服, 我自己只打過香港的IBKR客服, 不管操作上或帳戶的問題, 處理都很迅速。

- 宜選擇流通性較佳, 且債券評等A以上的債券

- 我自己偏好公司債, 殖利率較佳, 不過如果以安全性及流通性考量,美國國債應該優於公司債。

- 債券的搜尋與報價, 可以參考獨立的報價網站(如https://www.boerse-frankfurt.de/bonds/search), 選好標的後可以加進券商網站的自選股來做交易。

- 考慮現金流量, 我會採2.5年/5年/7年到期來配置債券, 7年以上的債券, 我個人怕無法持有到到期。

- 到期殖利率相同的債券, 我會選擇其中票息較低者, 因為收到的債息再投資機會不大。

- 購買公司債或公債, 不管票息或到期本金都不必課稅, 但是債券ETF的配息要課30%的稅,至於零息債券是否需要課稅我還沒弄清楚, 所以暫時不碰。

5, 購買時機: 我認為現今債券殖利率已處於高檔或接近高檔, 增持債券是一個可行的選擇, 除了鎖住高利, 將來賺債券資本利得的機會也不小, 後續我會解約部份外幣保單, 購買持有債券。目前美元匯率處於高檔, 如要購買海外債券, 切記不要以台幣換匯購買, 以免遭受匯率損失。

以上是我個人最近研究債券的一些心得, 僅供參考!

f890603 wrote:

我跟你經歷有些不同 念政大商學院 金融業打滾一輩子 現在退休了

幾點分享

1. 切記切記 "沒有一種金融商品的設計與推出 是針對投資人的利益出發的"

2. 不要愛上你的投資

3. 投資是一門藝術 不是科學 嘗試技術分析 基本面 指標 ....等等 終將失敗

五分奉上

說的真好

各有各的盤算

投資與賭博其實只有一線之隔

股神巴菲特:没买阿里巴巴股票是个错误

查理蒙格買阿里巴巴,賭輸了也只得出脫認賠

喜劇演員 ~

最近3年我持有過幾檔ETF: 0050、0056、第一金工業30、中信關鍵半導體, 另外還有投資海外的ETF如: 元大全球未來通訊。我的ETF部位,賣掉的部份獲利不到10%, 但是加總還在手中處於虧損的部位, 則整個ETF投資只有勉強小賺, 主因是購買的時機不對, 成本較高, 這也是我在前面文章提到ETF不適合長期投資的原因。

有網友提到現在購買國內公司發行的海外債券ETF是不錯的時間點, 這點我是存疑的, 因為債券ETF不保本, 其淨值對殖利率相當敏感, 而殖利率屬於不可控因素。以元大00751B美國公司債ETF為例, 現在價格34, 配息年均殖利率約5%, 但是其近3年價格跌幅將近4成, 配息完全無法彌補本金損失, 而且誰也無法保證美國將來只會降息而不會升息; 另外, 00751B以台幣計價, 但是其持有的債券則以美元計價, 所以ETF淨值也會隨美元匯率波動。相較之下, 直接購買債券會是比較安全的做法, 只要持有到到期, 且發行公司沒有倒閉, 到期保證保本並可以賺到債息。

雖然我在ETF沒什麼穫利, 但是深思反省之後, 有了一些想法:

1, 不要碰特定主題的ETF, 如通訊、電動車、AI、半導體, 因為主題熱潮往往是一時的, 大眾追逐後因估值過高造成短期間績效亮眼, 但是退潮時也跌得最重, 如果不是對市場相當敏感的投資者, 購買此類ETF很容易買在高點。

2, 增加0050的投資部位, 但是慎選進出時點, 以下就來探討進出時點, 因為是紙上談兵, 自己尚未實踐, 僅供參考。

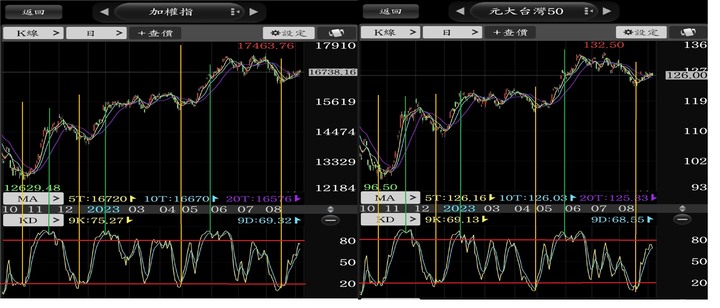

台灣股市屬於淺碟型市場, 個股股價容易受人為操縱, 相較之下, 台灣加權指數則客觀得多, 它是以整體股市市值為編製基礎, 很難被少數人影響, 其技術指標也比較具有參考價值。如果我們將0050與加權指數擺在一起看, 可以發現兩者的走勢是一致的, 因此, 我們應該可以利用加權指數的技術指標來判斷指數趨勢, 並參酌0050本身的技術指標, 做為買賣0050的依據。

KD指標是最常用來判斷趨勢的指標, 簡單來說, KD值在20以下, 顯示市場超賣, 當K線往上突破D線(黃金交叉)時, 指數近期應該會反轉向上, 相反的, KD值在80以上時, 則是市場過熱, 當K線由上往下跌破D線時(死亡交叉), 後續指數應會做頭向下。如果我們利用KD值20/80做為買賣依據, 應該會有很不錯的勝率。

上面是加權指數與0050最近一年的K線圖, 從KD值觀察, 如果嚴格要求KD值都在20以下且黃金交叉時(黃線位置)買入0050, 應該可以買到相對低價, 賣出時機則是KD都在80以上且死亡交叉時(綠線位置), 此時未必能賣到最高價, 但應該也是相對高價了。

以上劇本早在四年前就聽一個朋友提起, 不過我並未當一回事, 因為我只想享受自己挖寶的樂趣, 但是今日覺得此法用在0050ETF投資, 不失為科學理性的做法, 所以打算親身實踐, 之後再來報告成果。只是依此劇本演出, 一年中可交易的次數並不多, 恐怕不適合閒不下來的投資者。

內文搜尋

X